Core banking é o sistema que sustenta a vida financeira de uma operação, suas funções mais básicas. Ele registra saldos, movimenta contas, processa transações, gera extratos, garante consistência. É o ponto onde tudo converge, tanto para quem opera quanto para quem usa.

Mas apesar de ser o núcleo, nem tudo que processa pagamentos faz parte do core. Gateway, Pix, cartões e wallets são camadas externas que se conectam a ele. O core é o que mantém o histórico limpo, o saldo certo e a operação em ordem, mesmo quando o volume cresce.

A criação desse tipo de sistema traz uma dúvida legítima: vale a pena construir um core banking próprio? Ao longo deste artigo, a ideia é te ajudar a responder isso com clareza. Vamos mostrar como ele funciona na prática, quais os componentes que realmente importam, os custos ocultos dos modelos prontos e o que muda quando você assume o controle da infraestrutura, com segurança, velocidade e liberdade.

Como funciona um sistema de core banking na prática?

Como vimos, um core banking eficiente atua nos bastidores da operação financeira, organizando, executando e garantindo que tudo aconteça com segurança e lógica. E para isso funcionar bem, três aspectos precisam conversar: infraestrutura, lógica de negócio e integração.

Estrutura técnica

Funciona sobre servidores de alta disponibilidade, bancos de dados seguros e mecanismos robustos de monitoramento. É onde a operação ganha estabilidade, rastreabilidade e escalabilidade.

Processamento via API

Toda ação, seja débito, crédito, extrato ou saldo, é processada e registrada. Com uma API bem construída, o core se conecta a apps, canais de atendimento e sistemas externos em tempo real.

Consistência entre canais

O core garante que o usuário veja as mesmas informações no app, no chat ou no atendimento humano. Ele centraliza os dados e evita ruídos entre sistemas.

Quais são os componentes essenciais de um core banking eficiente?

A solidez de um core banking não está apenas na arquitetura, mas na forma como ele organiza, conecta e entrega informações críticas da operação. Abaixo, os componentes que não podem faltar em uma estrutura bem construída:

Painel centralizado e visão operacional unificada

Um core eficiente permite que operadores e gestores tenham acesso imediato a saldos, transações, status de contas e alertas. Esse painel é onde decisões do dia a dia são tomadas com base em dados reais, e não por tentativa e erro. Visão granular, por cliente ou operação, faz diferença na resposta rápida.

Integração com sistemas de identidade e segurança

Mais do que processar valores, o core precisa validar quem está transacionando. Integração com módulos KYC, biometria, autenticação multifator e antifraude são fundamentais para evitar vulnerabilidades e manter conformidade com reguladores.

Gestão precisa de contas, saldos e limites

Aqui entram regras personalizáveis de saldo disponível, bloqueado, programado. Um core precisa garantir que esses números estejam sempre consistentes, mesmo quando conectados a múltiplos canais ou parceiros externos.

Conformidade automatizada e relatórios financeiros

Conciliações, registros e exportações contábeis não podem depender de processos manuais. Um bom core já inclui geração automática de relatórios regulatórios, logs rastreáveis e estrutura pronta para atender a requisitos como Bacen, PCI DSS e auditorias internas.

Qual o verdadeiro custo do modelo tradicional?

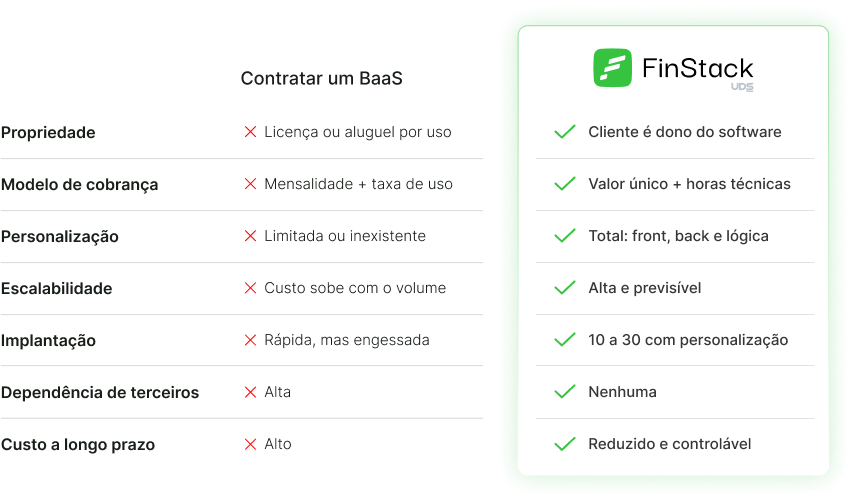

A maioria das fintechs e plataformas que precisam lançar uma operação bancária parte para soluções prontas, geralmente baseadas em BaaS. É rápido, parece mais barato no começo e reduz o esforço técnico inicial. Mas esse modelo cobra a conta depois.

Plataformas BaaS operam com taxas recorrentes por transação, por cartão, por recurso ativado. Você paga para operar, sempre. E quanto mais sua operação cresce, mais você paga. Isso se torna um peso em modelos com margens apertadas ou volumes altos, como é comum em varejo, serviços e fintechs.

Outro ponto crítico é a falta de controle. Você opera dentro dos limites impostos pela plataforma. Quer lançar uma funcionalidade nova? Depende. Precisa adaptar uma regra de negócio? Talvez não possa. Precisa esperar, seguir o roadmap deles, e às vezes engolir limitações técnicas que afetam diretamente a experiência do usuário.

É aqui que muitas empresas enfrentam o dilema: lançar rápido com estrutura alugada e engessada, ou buscar mais autonomia com uma solução própria. Só que esse dilema é falso. Hoje, já é possível combinar agilidade com controle, sem cair nos custos acumulados e na dependência do modelo tradicional.

É possível combinar personalização do core banking e go-live ágil?

Sim, desde que a base da solução permita isso desde o início. A alternativa é usar uma estrutura white label personalizável e de propriedade do cliente, como a que a FinStack entrega.

Esse modelo resolve um dos maiores conflitos do mercado: a escolha entre velocidade e autonomia. Com arquitetura modular e código sob seu controle, é possível lançar rápido, mas com a liberdade de adaptar, evoluir e integrar como a operação exige.

Essa abordagem entrega:

- Redução de custos operacionais, ao evitar taxas recorrentes por transação ou recurso;

- Independência tecnológica, com código-fonte seu e estrutura adaptável;

- Total controle da infraestrutura, permitindo decisões mais rápidas e seguras;

- Go-live rápido, mesmo em projetos complexos. Com histórico de entregas em menos de 30 dias;

- Segurança e compliance, com arquitetura preparada para padrões como PCI/DSS e exigências do Bacen.

Empresas como Cooper Bank e Verocard já utilizaram esse modelo. Com a FinStack, elas substituíram sistemas engessados e lançaram soluções modernas com maior margem financeira e controle total da operação.

Para quem opera com alto volume, múltiplos métodos de pagamento ou jornadas complexas, essa é a forma mais eficiente de ganhar escala sem abrir mão de controle.